Изъятия из Нацфонда в виде трансфертов и последующее поступление валюты на валютный рынок на сегодняшний день стали основным драйвером для динамики многих макроэкономических индикаторов.

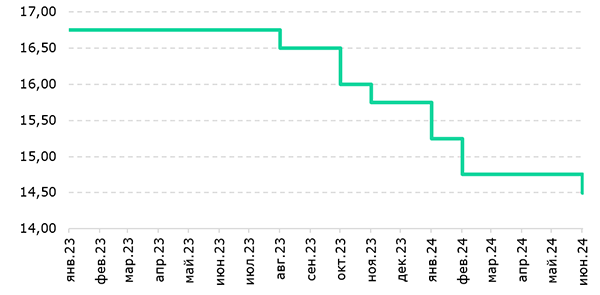

В пятницу, 12 июля, Национальный банк озвучит очередное решение по базовой ставке. На текущий момент она составляет 14,50%, а инфляция по итогам июня снизилась до 8,4% г/г. На наш взгляд, базовую ставку следует снизить на 0,25-0,5 п.п., учитывая высокое значение реальной ставки и динамику инфляции с начала года. Тем не менее, монетарный регулятор, вероятно, будет подходить к смягчению денежно-кредитных условий осторожно на фоне резкого ослабления тенге в июне и соответственно возросших инфляционных ожиданий. Кроме того, остаются неясными дальнейшие трансферты из Нацфонда в бюджет – их возможное увеличение за счёт покупки акций АО НАК "Казатомпром" может также вызвать консервативность в решении Нацбанка, передает inbusiness.kz со ссылкой на Halyk Finance.

Стоит отметить, что Национальный банк в последнее время весьма осмотрительно снижает базовую ставку даже в ответ на явные позитивные сигналы. На последнем заседании по денежно-кредитной политике её значение было снижено всего на 25 б.п. до 14,50% после сохранения её неизменной на протяжении трёх предыдущих месяцев, несмотря на высокую реальную ставку, крепкий на тот момент тенге и динамично снижающуюся инфляцию.

В текущий момент Национальный банк может действовать ещё более консервативно. Действительно, на такую политику Нацбанка по дальнейшим решениям могут оказывать влияние несколько проинфляционных факторов. Во-первых, сильное ослабление тенге в июне и связанное с этим повышение импортной инфляции. Во-вторых, будет сохраняться высокий темп роста тарифов на ЖКУ и роста цен на ГСМ. В-третьих, а это самый главный фактор – остается неясной дальнейшая динамика по изъятиям из Нацфонда.

Рисунок 1. Уровень базовой ставки

Изъятия из Нацфонда в виде трансфертов и последующее поступление валюты на валютный рынок на сегодняшний день стали основным драйвером для динамики многих макроэкономических индикаторов, в первую очередь, валютного курса и экономического роста. График текущих изъятий вызывает большие вопросы по дальнейшему соблюдению – на конец мая объём трансфертов в бюджет из Национального фонда уже достиг Т2,5 трлн или почти 70% от планируемого совокупного трансферта в 2024 году (гарантированный – Т2 трлн и целевой Т1,6 трлн). Министерство финансов ещё не выпустило отчет о поступлениях и использовании Нацфонда на конец июня, хотя обычно такая информация публикуется в начале каждого месяца. По последним данным Министерства финансов, за январь-май 2024 года наблюдается довольно сильный недобор по налоговым доходам, особенно по НДС и КПН, которые составляют основную часть этих доходов. Увеличение трансфертов в экономику может произойти в ближайшие месяцы через дополнительное использование Национального фонда на покупку акций АО НАК "Казатомпром". Это может удерживать Национальный Банк от дальнейшего снижения базовой ставки, поскольку такая операция повысит ликвидность в экономике, увеличив совокупный спрос и создав существенное проинфляционное давление. Возможно, Национальному Банку известно, когда эта операция будет осуществлена, что может оказать решающее влияние на решение по базовой ставке.

Тем не менее, мы считаем, что пространство для дальнейшего снижения базовой ставки на 0,25-0,5 п.п. существует, и прежде всего из-за сохраняющегося рекордно высокого значения реальной ставки. Инфляция с конца прошлого года, когда её темпы прироста достигли однозначных величин, продолжает показывать позитивную динамику – в мае и июне месячная инфляция сохранялась на уровне 0,4%, а в годовом выражении снизилась до 8,4%. Несмотря на некоторое обесценение национальной валюты, внешний инфляционный фон продолжает складываться благоприятно, а возможное увеличение трансфертов может вернуть валютный курс на траекторию укрепления.