Генеральный директор EA Group Finance Адильгерей Намазбаев о состоянии глобального рынка IPO и влиянии геополитики и технологических инноваций

Фото предоставлено EA Group

Глобальный рынок IPO сейчас больше напоминает триллер «Голодные игры», чем сказку о «Золушке на балу», говорит генеральный директор EA Group Finance Адильгерей Намазбаев. Он поясняет, в последние три года рынок находится на своих минимумах. В беседе с корреспондентом центра деловой информации Kapital.kz спикер рассказал о состоянии глобального рынка IPO, влиянии геополитики и технологических инноваций, а также перспективах казахстанских компаний на международных биржах.

- Адильгерей, как вы оцениваете текущее состояние глобального рынка IPO? Какие страны доминируют на рынке? Что сейчас оказывает на него давление?

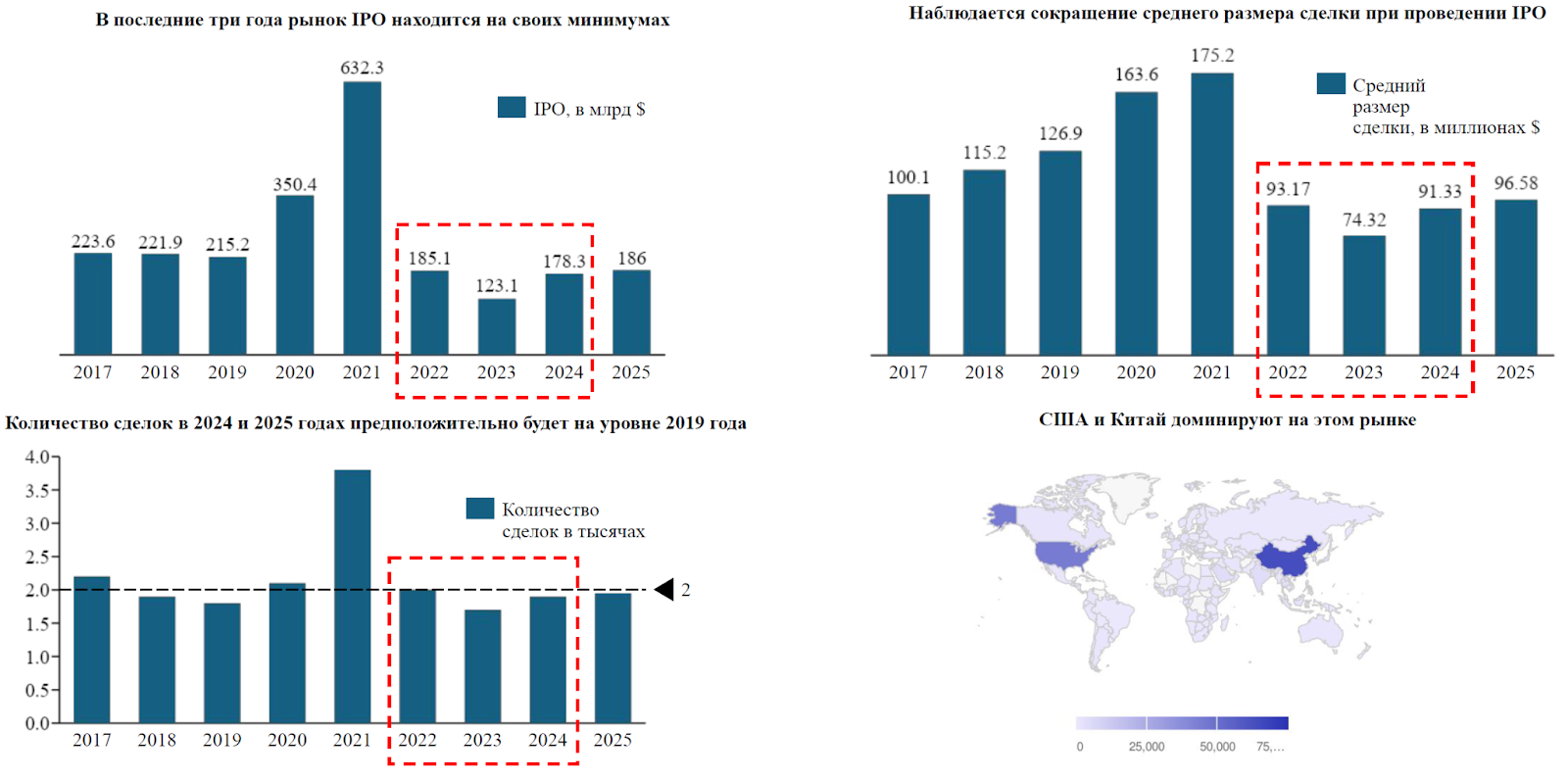

- В 2023 году глобальный объём IPO составил 123 млрд долларов, что значительно ниже показателей предыдущих лет. Стоит отметить, что средний размер сделки снизился до 74 млн долларов, и их количество сократилось. Компании вынуждены маневрировать между геополитическими рисками, регуляторными ловушками и капризами инвесторов.

Почему ландшафт IPO претерпевает сейсмические изменения? Сегодня компании медлят с выходом на фондовый рынок , как подростки, которые отказываются покидать родной дом. Они поглощают венчурный капитал и прямые частные инвестиции, избегают сурового света публичности на фондовых рынках. Следует сказать, что инвесторы становятся более осторожными, и многие компании не уверены, что смогут получить желаемую оценку при IPO.

Если мы говорим про основных игроков, то на рынке доминируют США и Китай. В 2023 году на США пришлось 38% глобального объёма IPO, а на Китай – 21%. Другие активные рынки включают в себя традиционные европейские рынки, а также Индию, Бразилию и Южную Корею.

Американские и китайские биржи доминируют на глобальном рынке IPO. Сумма привлеченного через Лондонскую фондовую биржу (LSE) капитала почти в три раза меньше, чем через Шанхайскую фондовую биржу, и в два раза меньше, чем через Гонконгскую фондовую биржу

Кроме того, геополитическая неопределенность – это одна из самых актуальных тем нашего времени. Торговые войны, санкции, региональные конфликты – вот наша новая реальность.

Волатильность финансовых рынков, усиление регуляторного контроля и валютные риски могут не только затруднить достижение целевой оценки, но и привести к пересмотру IPO-стратегий. Особенно это проявляется в условиях политических конфликтов и экономических санкций, когда инвесторы становятся более осторожными, а новые требования усложняют доступ к международным рынкам.

Правда, несмотря на все эти проблемы, они не являются непреодолимыми. Компании, которые хорошо подготовлены, стратегически гибки и готовы адаптироваться к меняющейся среде, смогут добиться успеха.

- Как вы оцениваете текущее состояние рынка SPACs (special-purpose acquisition company), а также прямого листинга? Как они могут повлиять на рынок IPO?

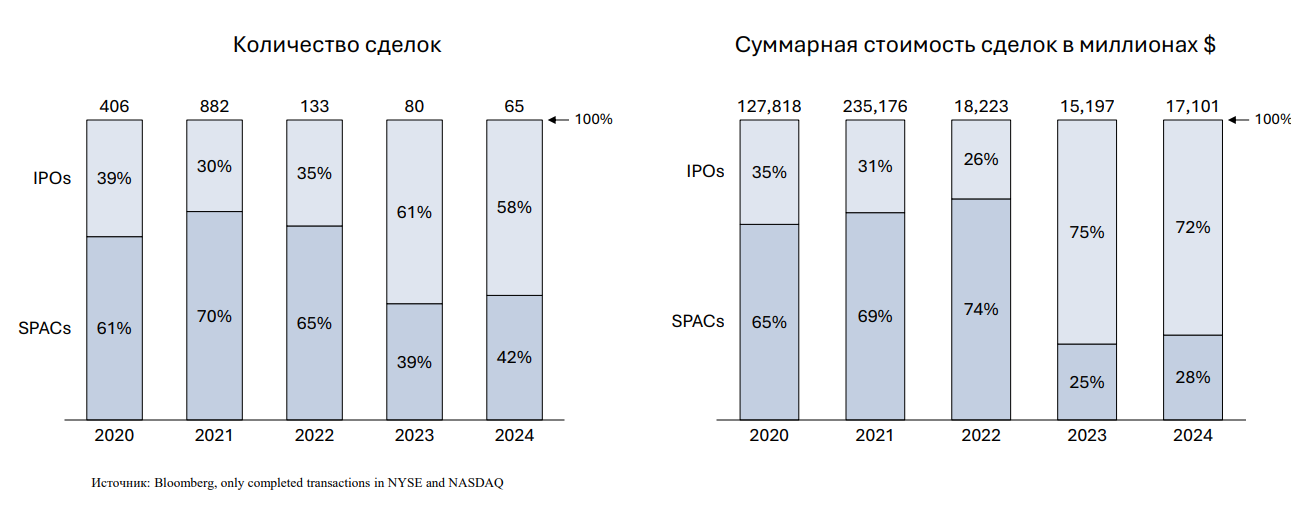

- По правде говоря, прямые листинги и SPAC – это как объезжать пробки по проселочным дорогам. Они быстрее и дешевле традиционного IPO, но рискованнее. SPAC или «чистые чеки для смелых» – это компании-пустышки, созданные для приобретения существующей компании. Прелесть SPAC заключается в простоте – у самой компании нет коммерческих операций при выходе на биржу. Это оболочка, готовая быть заполненной перспективной компанией. Примечательно, что в 2021 году SPACs обошли традиционные IPO по объёму привлеченного капитала и количеству сделок: 87% против 13%. Однако, если говорить о 2023 году, интерес к SPAC значительно снизился.

Что касается прямых листингов, то они тоже в последнее время получили достаточно широкую популярность. И хотя у нас нет статистических данных по прямым листингами, несколько ярких примеров, таких как Spotify, Slack и Roblox, позволяют получить представление об этом механизме выхода на фондовый рынок.

В последние годы рынок SPACs стал сопоставимым по размерам с рынком традиционных IPO

Стоит подчеркнуть, эти альтернативы набирают популярность из-за волатильности рынка, изменения предпочтений инвесторов и более благоприятной регуляторной среды. Тем не менее у них есть и свои недостатки. SPAC часто критикуют за недостаток прозрачности и высокие комиссии. Прямые листинги могут привести к высокой волатильности цены акций в первый день торгов.

- Как геополитическая напряженность влияет на глобальный рынок IPO? Какие последствия это имеет для компаний, рассматривающих возможность листинга?

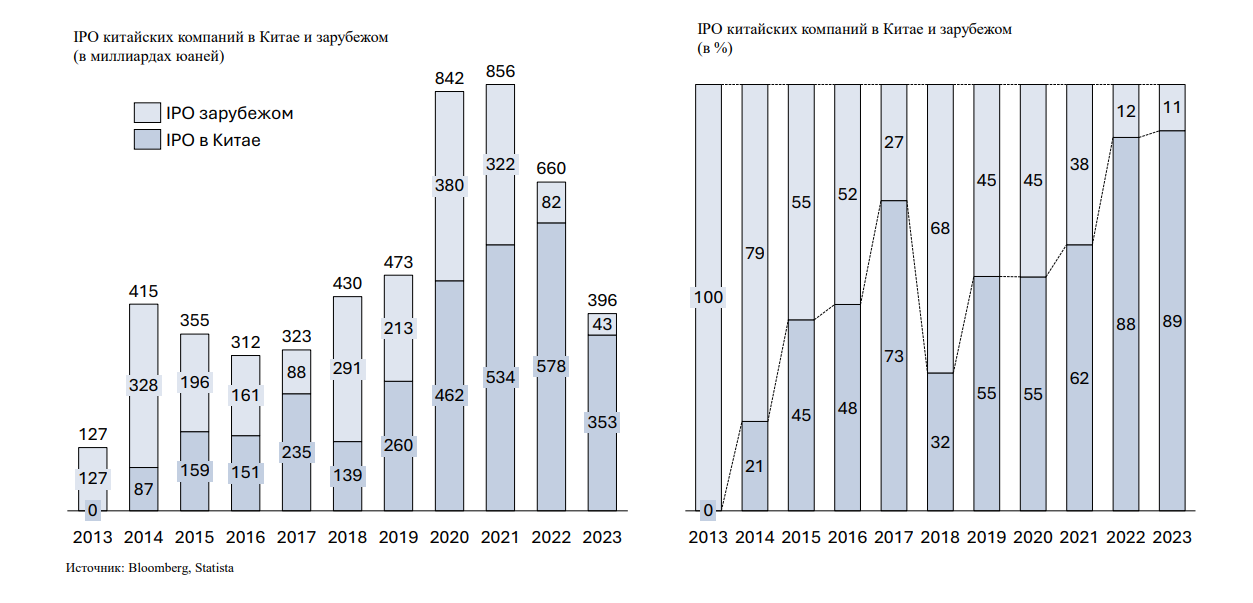

- Естественно, геополитическая напряженность между США и Китаем оказывает серьёзное давление на глобальный рынок IPO. Кроме того, усиление торговых войн, санкции и регуляторные ограничения создают дополнительные барьеры для китайских компаний, стремящихся выйти на биржи, особенно в США.

Китайские компании сталкиваются с беспрецедентным уровнем внимания со стороны регуляторов западных фондовых рынков, что приводит к оттоку эмитентов на региональные биржи

Следует отметить, что в условиях растущего контроля со стороны американских регуляторов компании все чаще выбирают альтернативные площадки, такие как Гонконг, что отражает тенденцию к регионализации на рынках капитала. В результате укрепляются региональные финансовые центры, такие как Гонконг, Сингапур, Дубай и МФЦА (Международный финансовый центр «Астана» – Ред.). Учитывая волатильность и неопределенность, компании вынуждены пересматривать свои стратегии листинга и управления рисками.

- Что критически важно для принятия решения о привлечении капитала?

- Если вас не волнует геополитика, тогда добавим к этому регуляторные вызовы и быстроменяющиеся настроения инвесторов. Регуляторы по всему миру становятся все более строгими. Более жесткие регуляции, особенно в таких секторах как технологии и финансы, могут задержать процесс IPO или отпугнуть компании от выхода на фондовый рынок.

К слову, о тонкостях регулирования на некоторых биржах:

● NYSE (Нью-Йоркская фондовая биржа – Ред.): строгие требования к листингу, Закон Сарбейнса-Оксли, повышенное внимание к иностранным компаниям, особенно в условиях торговой войны между США и Китаем.

● LSE (Лондонская фондовая биржа – Ред.): если регулирование в NYSE носит предписательный характер, то в Лондоне регулирование основывается на принципах. Очень негативное воздействие на рынок оказал Брекзит (Brexit – Ред.). В результате сумма капитала, привлекаемого через Лондонскую фондовую биржу, стала почти в три раза меньше, чем через Шанхай, и в два раза меньше, чем через Гонконг.

● HKEX (Гонконгская фондовая биржа – Ред.): принцип «одна страна, две системы», политическая неопределенность, конкуренция с биржами материкового Китая. Регулятор недавно ввел два класса акций для возможности сохранения контроля над компанией.

● SGX (Сингапурская биржа – Ред.): благоприятная для бизнеса среда, трансграничные листинги, инновации и устойчивость, фокус на Юго-Восточную Азию.

● AIFC (МФЦА – Ред.): льготный налоговый режим, упрощенные процедуры листинга и доступ к инвесторам из Центральной Азии и стран СНГ.

- Насколько значима роль ESG для инвесторов?

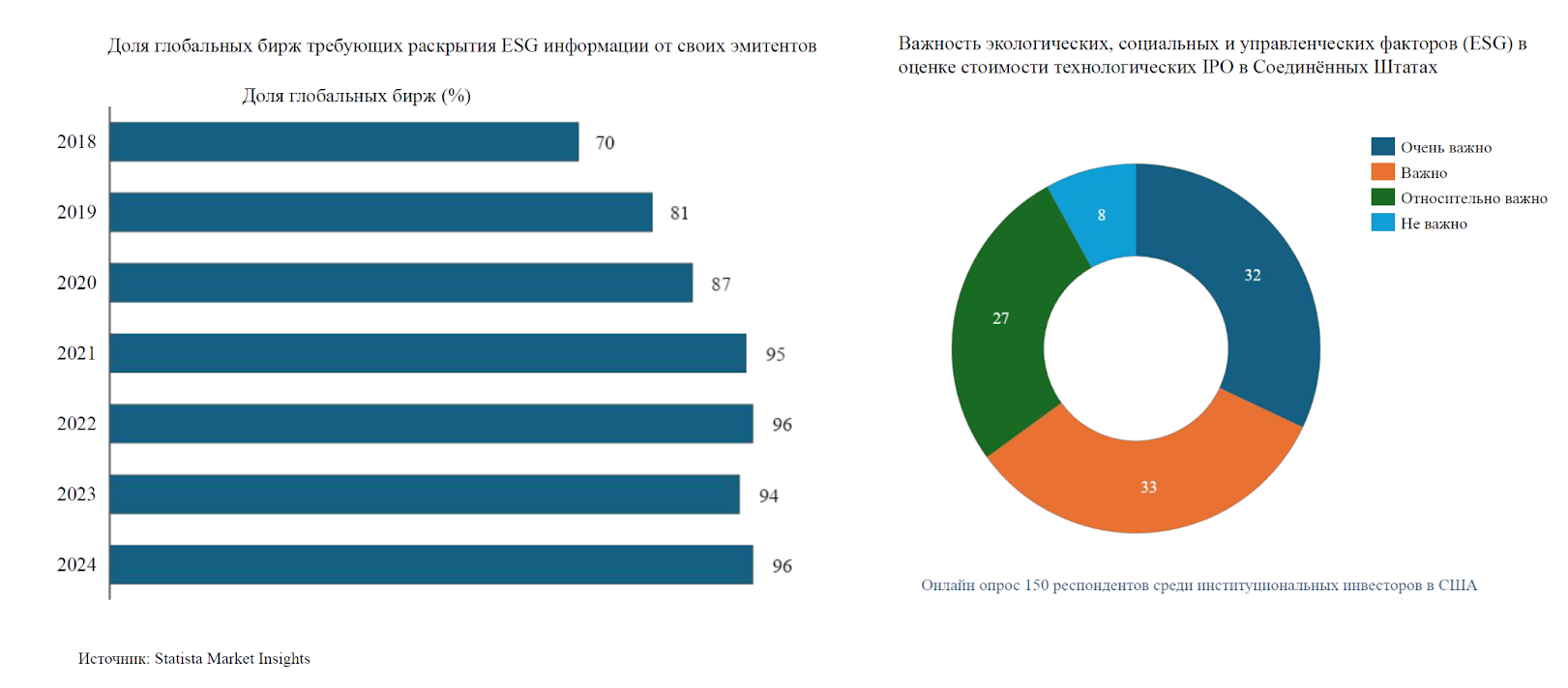

- ESG – это новый модный термин, но он имеет реальную силу. Инвесторы больше не смотрят только на финансовые показатели. Они хотят знать, что компании, в которые они инвестируют, не только прибыльны, но и ответственны. ESG стал ключевым критерием для инвесторов, ищущих долгосрочную ценность и устойчивость.

Крупные институциональные инвесторы готовы платить до 10% премии за акции компаний, которые соответствуют требованиям ESG

Если компания не отвечает этим требованиям, ей сложнее получить инвестиции на выгодных условиях. Компании с высокими ESG-рейтингами (например, от MSCI или Sustainalytics) часто получают премию при оценке во время IPO. Крупные институциональные инвесторы готовы платить до 10% премии за акции, которые соответствуют требованиям ESG.

Регуляторное давление также усиливает значимость ESG для бизнеса. Например, в Европейском союзе уже действует регламент об устойчивом финансировании (SFDR), который обязывает компании раскрывать свои ESG-практики. Это делает соответствие ESG обязательным элементом для компаний, желающих выйти на публичные рынки.

А ещё репутационные риски также играют большую роль. Инвесторы и потребители все больше ориентируются на компании, которые демонстрируют ответственность в своих операциях. Пренебрежение вопросами ESG может не только снизить рыночную стоимость компании, но и привести к потере доверия со стороны ключевых стейкхолдеров (заинтересованных сторон – Ред.). В свою очередь, компании, активно развивающие ESG-инициативы, укрепляют свою репутацию и повышают привлекательность для клиентов и инвесторов.

Тем не менее внедрение ESG сопряжено с определенными вызовами. Для многих компаний, особенно небольших, соответствие этим стандартам требует значительных инвестиций в системы управления, процессы и отчетность. Но несоответствие стандартам ESG может привести к снижению рыночной оценки или даже сорвать IPO.

Актуальной остается проблема «зеленого камуфляжа» или «гринвошинга». Некоторые компании преувеличивают свои достижения в области ESG, чтобы привлечь внимание инвесторов, что становится серьёзной проблемой. Инвесторы все чаще требуют подтверждения заявленных успехов и прозрачной отчетности.

- Как вы считаете, что может повлиять на рынок IPO?

- Рынок IPO находится на грани серьёзных изменений, и ключевую роль в этом могут сыграть ИИ, технологии блокчейн и токенизация.

Традиционный процесс IPO часто критикуется за высокие затраты, сложность и недостаток прозрачности. Блокчейн обещает устранить многие из этих недостатков, обеспечивая децентрализацию, прозрачность и возможность исключения посредников, что сделает процесс более быстрым и доступным для широкой аудитории.

Вдобавок, токенизация позволяет дробить акции на мелкие доли и увеличивает ликвидность, что делает участие в IPO доступным для более широкого круга инвесторов. К тому же токенизированные активы могут торговаться круглосуточно на цифровых платформах, что значительно упрощает процесс купли-продажи и повышает гибкость рынков.

Тем не менее, несмотря на все преимущества, существует ряд вызовов, включая регуляторную неопределенность и вопросы безопасности данных. Пока что не все юрисдикции готовы эффективно регулировать этот новый класс активов, а торговые платформы остаются уязвимыми для киберугроз, что требует особого внимания.

С другой стороны, в будущем можно ожидать интеграции блокчейна и токенизации с традиционными финансовыми рынками, что создаст более гибридные и эффективные модели IPO. Эти технологии помогут снизить затраты, повысить прозрачность и сделать участие в публичных размещениях доступным для большего числа инвесторов.

Мы можем увидеть появление платформ IPO, управляемых ИИ, которые автоматизируют весь процесс: от проверки до ценообразования и работы с инвесторами. Вполне возможно, что эти платформы предложат компаниям более эффективный, экономичный и прозрачный способ выхода на биржу. Таким образом, IPO станет доступным для более широкого круга бизнеса, включая небольшие стартапы, которые раньше даже не рассматривали возможность выхода на публичный рынок.

- Какие советы вы могли бы дать казахстанским предпринимателям, которые планируют привлечь капитал?

- Будущее рынка IPO полно возможностей, но чтобы быть успешным, казахстанским предпринимателям нужно учитывать несколько факторов. Прежде всего, компании должны быть гибкими, как хамелеоны на радуге. Им нужно адаптироваться к сложной и постоянно меняющейся среде, где правила стремительно меняются.

Также следует внимательно следить за геополитической обстановкой. Сейчас, к сожалению, это уже не опция, а необходимость. Компании, которые ориентируются на международные рынки, обязаны понимать глобальные процессы и быть готовыми к резким изменениям.

И наконец, не стоит забывать про ESG. Сегодня это больше, чем тренд – это требование времени. Инвесторам все чаще важна не только прибыль, но и устойчивость бизнеса, его вклад в общество и охрану окружающей среды.